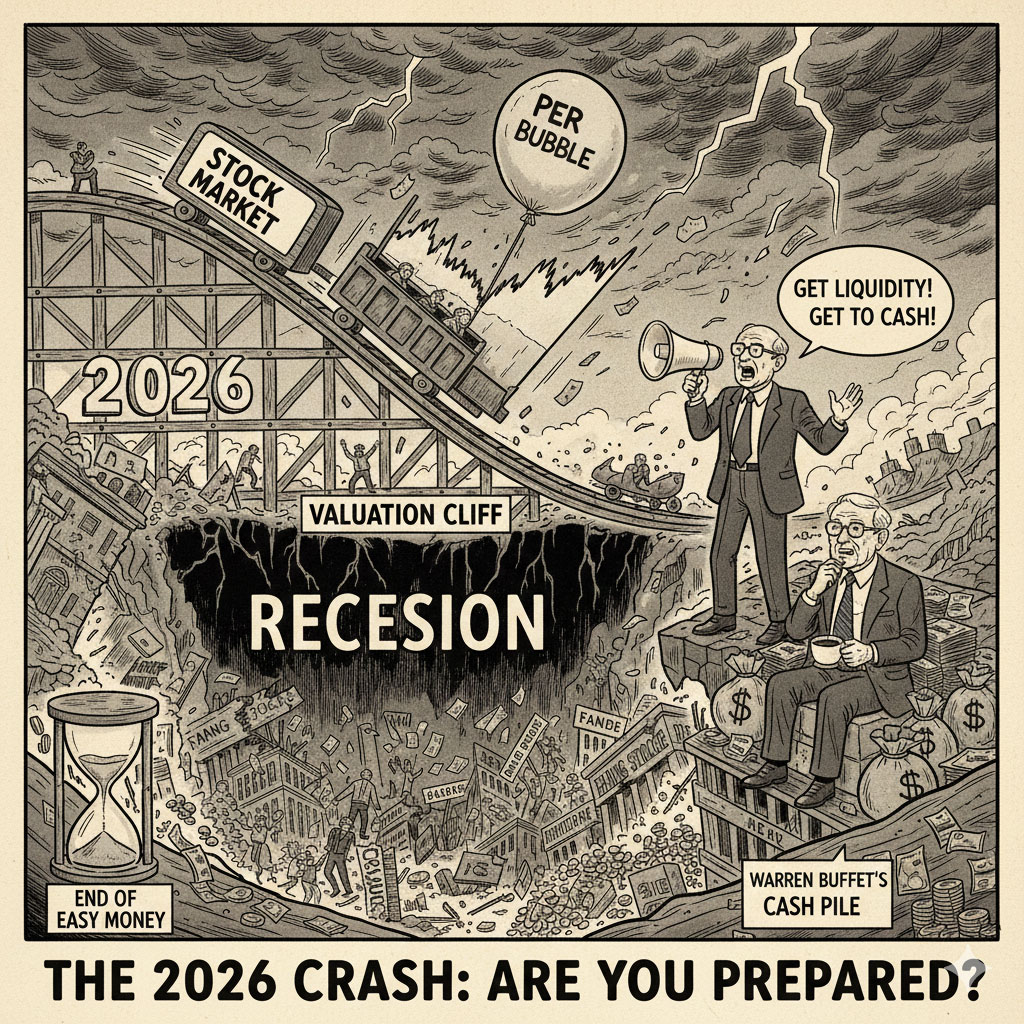

著名な経済アナリストであるデビッド・ローゼンバーグ氏は、2026年に向けた極めて警戒的な見通しを示しています。彼の主張の核心は、現在の市場のバリュエーション(評価倍率)は持続不可能であり、実体経済の深刻な悪化を伴わずとも、市場の自律的な調整(クラッシュ)が起こり得るという点にあります。

動画再生回数は、1日で1万回以上。

分析概要

1. 2026年の深刻な弱気相場の予測

ローゼンバーグ氏は、2026年に市場が「深刻な調整(コレボレーション)」または「弱気相場」に突入することを明言しています。- バリュエーションの限界: 現在の株価収益率(PER)などのマルチプル(倍率)は維持できない水準に達していると指摘しています。

- 必然的な調整: 過去のブームがそうであったように、過剰に膨らんだ期待が剥落するプロセスは避けられないとの認識です。

2. 歴史的教訓:2000年代「ハイテクバブル崩壊」との類似性

ローゼンバーグ氏は、2000年代初頭のドットコムバブル崩壊を例に引き、現在の状況を分析しています。- 軽微な景気後退でも市場は暴落する: 2000年代のハイテク崩壊時、米国のGDP成長率はわずかに低下しただけで、戦後最も軽微な「テクニカル・リセッション」でした。

- 株価の乖離: しかし、それにもかかわらず株価指数は40%から60%も下落しました。これは経済のファンダメンタルズ以上に「過剰だったmultiples(株価が割高な倍率で評価されている状態)」が収縮したことが原因であり、今回も同様のシナリオを危惧しています。

3. 投資家は「流動性バッファ」を持つべき

ローゼンバーグ氏は「投資家は絶対に流動性(キャッシュ)のバッファを持つべきである」と強く主張しています。- 2026年の最重要テーマ: 氏は「来年(2026年)に向けて最も重要なことは、流動性バッファを確保することだ」と断言しています。

- 流動性の意義: これほど長期間にわたって流動性の価値が高まる時期はないとし、不測の事態(市場の混乱)に備えて現金を手元に置いておくことが、資産を守る上で不可欠であるとしています。

- ウォーレン・バフェットの動向: 投資の神様バフェットが資産の30%以上をキャッシュで保有している事実に触れ、バフェットと同じ側に賭けること(現金の保有)を推奨しています。

4. ポートフォリオのリスク管理と戦略

市場が不安定化する中で、投資家が取るべき具体的な行動についてもアドバイスしています。- デリスキング(リスク削減)の徹底: どのようなポートフォリオであっても、まずはリスクを削減(de-risking)することが先決であると述べています。

- 指標への注目: ベータ(市場感応度)、シャープレシオ(投資効率)、そして景気循環性(サイクリカリティ)の程度を注意深く見守る必要があります。

- 景気敏感資産からの脱却: 今後の経済の減速を見越し、景気に左右されやすい資産の割合を減らすべきだとしています。

デビッド・ローゼンバーグ氏

デビッド・ローゼンバーグ氏

Google Geminiによる画像生成

Google Geminiによる画像生成